Аналитика: Торговая недвижимость. Москва. Июль 2019

• Рост потребления сдерживается ограниченными финансовыми ресурсами у населения. Снижение реальных располагаемых доходов обусловлено ростом кредитной нагрузки. Финансовый разрыв компенсируется использованием сбережений.

• Более 50% новых площадей будет введено в 2019 году в Московском регионе. В следующем году строительная активность сместится в другие регионы.

• Несмотря на открытие крупного торгового объекта уровень вакансии в Москве пока остается стабильным. Незначительный рост ожидается к концу года с выходом сразу двух крупных проектов.

Финансовые ресурсы населения ограничены

Снижение потребительской уверенности и падение реальных доходов ввиду роста кредитной нагрузки ограничивают рост оборота розничной торговли. Потребление находится на минимальном уровне.

Оборот розничной торговли за 5 месяцев текущего года показал динамику близкую к годовому прогнозу Минэкономразвития. Как и ожидалось, снижение потребительской уверенности и реальных располагаемых доходов ввиду роста кредитной нагрузки повлияло на замедление роста потребительских расходов. В Москве динамика розничных продаж скромнее. В январе-мае 2019г. рост составил лишь 0,8%.

Доля расходов на покупку товаров и услуг поднялась на максимальный за последние 10 лет уровень. Выросла доля обязательных платежей, которые включают выплату кредитов. Этот рост произошел за счет двукратного сокращения доли сбережений. Объем наличных денег у населения хоть и вырос более чем в два раза, возможно из-за ситуации в банковской сфере в последние годы, все же остается незначительным.

Потребительские привычки

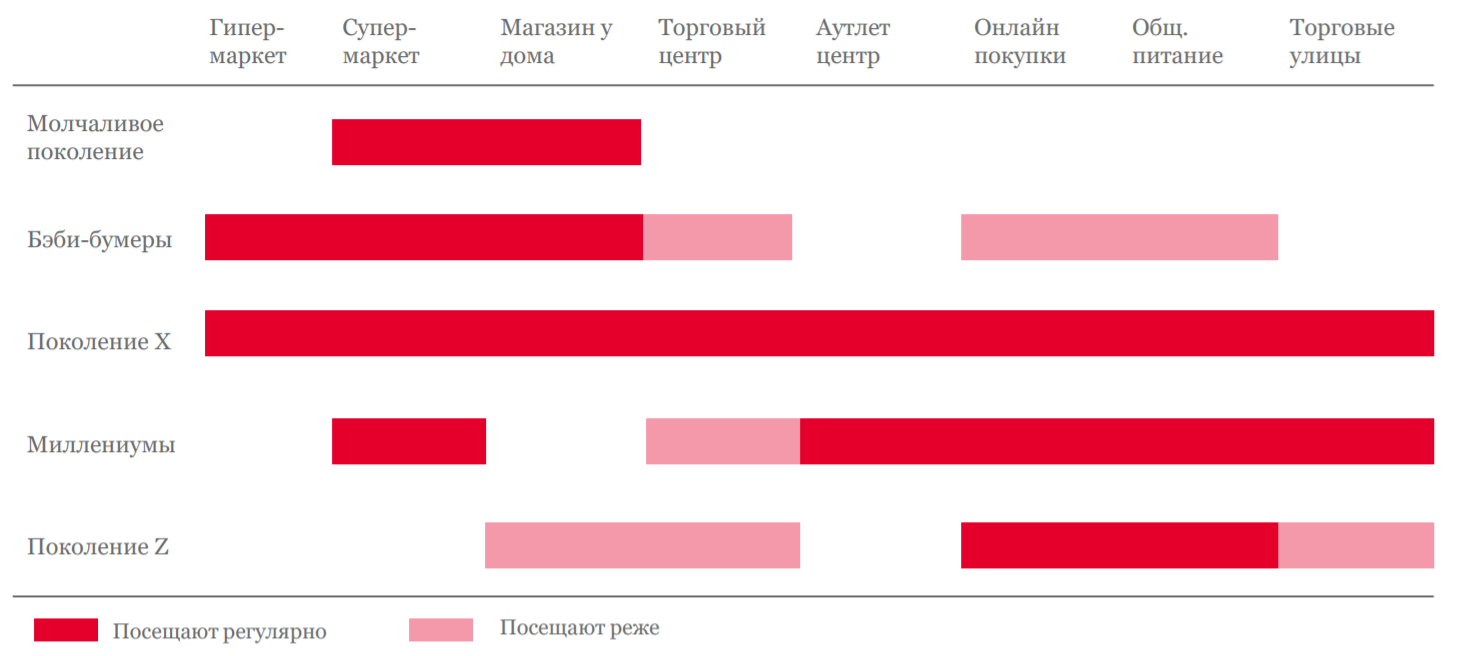

Все поколения с той или иной частотой используют почти все форматы торговли. Далее представлены форматы ритейла наиболее популярные среди разных поколений.

Торговые объекты или социальные пространства?

Так меняющиеся тренды в ритейле будут влиять на трансформацию объектов? Вероятно, торговая составляющая будет сокращаться, в то время как дополнительные функции будут приобретать все более важную роль.

Москва - лидер нового строительства

В Москве по итогам года будет введено несколько крупных торговых объектов.

Умеренные темпы нового строительства в России

Перевес Москвы в общем объеме нового строительства сохранится до конца года в связи с открытием в столице еще двух крупных объектов.

Во втором квартале в регионах России не было открыто ни одного форматного торгового объекта. В Москве в апреле был запущен ТЦ «Саларис» (GLA 105 тыс. кв. м) – крупнейшее открытие 2019 года, тем самым больше половины объема нового строительства в первом полугодии в России пришлось на Москву.

По нашим прогнозам, объем нового строительства в России в 2019-2021гг. останется на уровне прошлых двух лет. Ежегодно будет вводиться около 500-700 тыс. кв. м торговых площадей. В отличие от 2019г., в следующем году ввод в основном будет обеспечен за счет строительства в регионах России. Открытия крупных проектов анонсированы в Екатеринбурге, Перми, Грозном, Кирове и других городах.

Новое строительство в Москве

До конца года в Москве планируется открытие двух крупных объектов.

В Московском регионе активно развивается сегмент аутлетов. До конца года планируется открытие двух объектов на Новой Риге, тем самым предложение аутлетов вырастет в полтора раза. В следующем году в столице не запланировано к вводу ни одного крупномасштабного проекта, строиться будут небольшие торговые центры и объекты в составе ТПУ. Увеличение объемов нового строительства в Москве можно ожидать не ранее 2022г.

Многоформатность и многоканальность

Экономия времени и удобство – важные критерии при совершении покупок для современного потребителя. Операторы находятся в постоянном поиске и тестировании новых форматов и концепций, чтобы быть ближе к потребителю.

Особой популярностью пользуются малые форматы: «Вкусвилл» тестирует киоски в парках и микромаркеты в офисах, «Магнит» открывает мини-формат «Магнит Сити», IKEA открыла первый магазин в границах Москвы с полным ассортиментом в ТЦ «Авиапарк» площадью 8 тыс. кв. м (средняя площадь стандартного магазина 20-25 тыс. кв. м).

С целью расширения целевой аудитории ритейлеры делают коллаборации с другими игроками рынка: в «Мосхозторг» открылся корнер Cofix, «Азбука Вкуса» начала торговлю на автозаправках Shell, а также будет продавать свою кулинарию через сеть Prisma в СанктПетербурге, «Сбербанк» и McDonald’s рассматривают возможность запуска совместных отделений, «Вкусвилл» начал продажи на

Wildberries. Новые международные операторы продолжают выход на российский рынок, однако их количество уменьшается по сравнению с предыдущими годами.

Электронная торговля продолжает показывать высокие темпы роста. Онлайн игроки развивают дополнительные каналы доставки, особой популярностью пользуются постаматы: Lamoda откроет пункты выдачи в «Пятерочках», «Яндекс.Маркет» создаст сеть постаматов BoxBot, которые будут установлены в «Сбербанке», торговых центрах и «Пятерочках», «Мегафон» установит постаматы для выдачи товаров из различных интернет-магазинов. Скорость становится всё более важным фактором при доставке продуктов: McDonald’s планирует открытие ресторанов dark kitchen, «Яндекс» запустил пилотный проект «Яндекс.Лавка» – продуктовый магазин, работающий только на доставку и сеть «облачных ресторанов» («Яндекс» будет доставлять готовые наборы продуктов в партнерские рестораны, а повара будут готовить блюда и возвращать для доставки).

Коммерческие условия

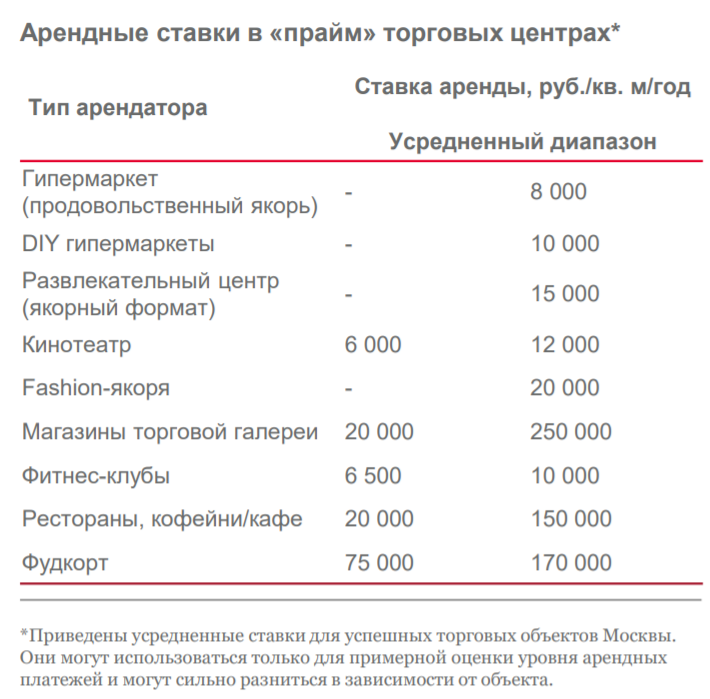

Коммерческие условия в целом по рынку остаются на уровне прошлого года. «Прайм» сегмент продолжит умеренный рост в 2019 году.

Наиболее популярной структурой арендного платежа в торговых центрах остается комбинированная ставка аренды – в качестве арендной платы используется либо минимальный фиксированный платёж, либо % от оборота арендатора в зависимости от того, что выше. «Чистый» % от оборота арендатора в качестве арендной платы (без фиксированного платежа) используется редко, в основном для крупных якорных арендаторов (гипермаркеты, развлечения, кинотеатры). Практика разнится в различных объектах - в некоторых торговых центрах эти категории также имеют фиксированную ставку аренды. В среднем процентная ставка варьируется между 12%-15% для операторов торговой галереи, 3-7% для крупных якорных арендаторов.

Источник: Департамент аналитики и исследований Cushman & Wakefield